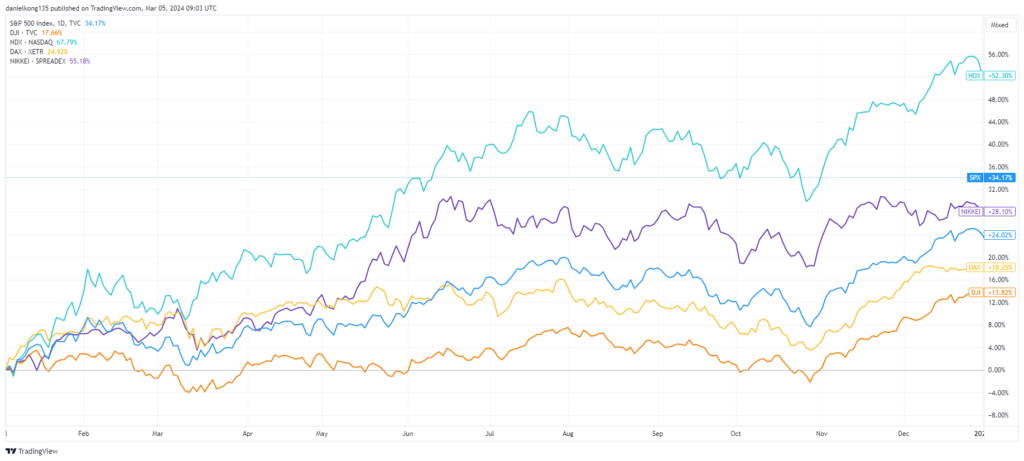

Ein Blick auf die globalen Indizes im Jahr 2024 bisher

Die jüngsten Entwicklungen an den globalen Börsen haben beispiellose Höhen erreicht und die traditionelle Dominanz der US-Indizes durchbrochen, die sich durch ihre Abhängigkeit von einer ausgewählten Gruppe von Großunternehmen auszeichnen. Insbesondere hat die bemerkenswerte Leistung von Nvidia, einem führenden Halbleiterhersteller, die Bewertungen von Technologieaktien signifikant angetrieben und damit einen breiteren Anstieg an den Aktienmärkten weltweit katalysiert. Dieser Anstieg zeigt sich in den Rekordniveaus, auf denen der DAX in Deutschland und der Nikkei 225 in Japan gehandelt werden.

Die Anleger nehmen derzeit eine zukunftsorientierte Perspektive ein, scheinbar unbeeindruckt von der derzeitigen hohen Zinssituation. Es herrscht die Erwartung, dass die Kreditkosten im späteren Verlauf des Jahres trotz möglicher Verzögerungen sinken werden. Diese Zuversicht wird durch die Robustheit der US-Wirtschaft und die Aussicht auf eine “sanfte Landung” gestützt. Darüber hinaus bietet die laufende technologische Revolution, zusammen mit Anzeichen von Überbewertung in bestimmten Sektoren und Unternehmen, ein förderliches Umfeld für Aktienindizes, um neue Meilensteine zu erreichen.

Die Nachhaltigkeit dieser Marktstände bleibt eine wichtige Überlegung für Händler. Mit der Veröffentlichung der Mehrheit der Gewinnberichte für das vierte Quartal zeigt sich ein beobachtbarer Trend zu einer Verbesserung der Rentabilität, was eine gewisse Rechtfertigung für die derzeit erhöhten Marktvaluierungen bietet. Es ist jedoch wichtig anzuerkennen, dass Markteuphorie die Preise weit über die intrinsischen Werte treiben kann, wenn Investoren zunehmend an der Rallye teilnehmen.

Es ist auch erwähnenswert, dass historisch hohe Zinsen Herausforderungen für wachstumsorientierte Aktien darstellen. Darüber hinaus signalisieren verschiedene Aktienindizes aus technischer Sicht derzeit überkaufte Bedingungen über mehrere Zeiträume hinweg, wie von Momentum-Indikatoren angezeigt. Diese Situation bietet für Anleger eine komplexe Landschaft, die Elemente von Optimismus mit Vorsicht verbindet.

Wichtige Punkte

- Die globalen Aktienmärkte erreichen beispiellose Höhen, angetrieben von Technologiegiganten wie Nvidia und einem breiteren wirtschaftlichen Optimismus trotz hoher Zinssätze.

- Die Robustheit der US-Wirtschaft und technologische Innovationen tragen zur Stärke des Marktes bei, doch Überbewertungsbedenken und hohe Zinssätze stellen Herausforderungen dar.

- Diversifikation und langfristige Anlagestrategien werden in einer komplexen Anlageumgebung empfohlen, die von Euphorie und Vorsicht geprägt ist.

Verständnis von Börsenindizes

Wenn Personen in alltäglichen Gesprächen von “Märkten” sprechen, spielen sie oft auf Aktienindizes an. Indizes wie der Dow Jones Industrial Average, der Nasdaq Composite und der DAX sind mittlerweile im alltäglichen Sprachgebrauch verankert, obwohl es oft an einem detaillierten Verständnis dieser finanziellen Barometer mangelt.

Diese Sammlungen von Aktien dienen als prominenter Indikator für die wirtschaftliche Gesundheit und den Wohlstand eines Landes. Darüber hinaus spielen sie eine entscheidende Rolle bei der Gestaltung der Marktsentimente und umfassen einige der weltweit bekanntesten Unternehmen, die häufig in individuellen Anlageportfolios und Rentensparplänen enthalten sind.

Die wichtigsten Börsenindizes sind wie folgt:

- DJ30 (Dow Jones Industrial Average): Dieser Index repräsentiert die Aktienperformance der 30 führenden Blue-Chip-Unternehmen in den Vereinigten Staaten. Er wurde im Mai 1896 von Charles Dow in seiner ursprünglichen Version eingeführt und verwendet eine preisgewichtete Methodik, im Gegensatz zu anderen Indizes, die die Marktkapitalisierung zur Gewichtung nutzen.

- Nasdaq 100: Als zeitgemäßerer Index umfasst der Nasdaq 100 die Marktkapitalisierung der Top 100 Nicht-Finanzunternehmen in den USA. Er ist stark auf Technologieunternehmen ausgerichtet und umfasst prominente Unternehmen wie Apple und Microsoft.

- S&P 500: Dieser Index besteht aus 500 großen US-Unternehmen und gilt als wesentlicher Benchmark für Blue-Chip-Aktien innerhalb der Börsenindizes.

- DAX 40: Der DAX (Deutscher Aktienindex) 40 verfolgt die Performance der Top 40 Unternehmen, die an der Frankfurter Börse notiert sind, obwohl er historisch gesehen bekannt war, 30 Unternehmen zu verfolgen. Diese Anpassung spiegelt die sich wandelnde Natur des Index und seine Rolle bei der Darstellung der deutschen Unternehmenslandschaft wider.

- Nikkei 225: Der Nikkei 225 ist ein Börsenindex für die Tokyo Stock Exchange (TSE). Er ist ein preisgewichteter Index, ähnlich wie der DJ30, und verfolgt die Performance von 225 erstklassigen Unternehmen, die an der TSE notiert sind.

Diese Indizes bieten zusammen eine umfassende Übersicht über die finanzielle Gesundheit und Trends in den führenden Volkswirtschaften der Welt und sind damit für Investoren und Analysten gleichermaßen unverzichtbare Instrumente.

Melden Sie sich noch heute für ein Live-Konto bei Vantage an und handeln Sie Indizes CFDs. Unsere Plattform bietet Ihnen die Möglichkeit, Trades in beiden Marktrichtungen auszuführen, mit der Option, Long-Positionen in Erwartung von Marktgewinnen einzugehen oder sich für Leerverkäufe als Reaktion auf mögliche Marktabschwünge zu entscheiden.

Der Weg zu Rekordhöhen

Der Aufstieg großer Technologieunternehmen hat die US-Aktienindizes signifikant auf beispiellose Höhen gehoben. Die Gruppe, umgangssprachlich als die “Magnificent 7” bezeichnet, war maßgeblich daran beteiligt und trug zu 60% des bemerkenswerten Anstiegs von 25% oder mehr des S&P 500 im Jahr 2023 bei, beflügelt von der wachsenden Begeisterung für künstliche Intelligenz [1,2].

Dieses Momentum hat sich auch im aktuellen Jahr fortgesetzt, wobei Nvidia an vorderster Front steht. Nach seinen außergewöhnlichen Finanzoffenlegungen verzeichnete Nvidia einen Zuwachs von fast 280 Milliarden Dollar an ihrer Marktbewertung innerhalb eines einzigen Tages und stellte damit einen neuen Rekord für den größten Gewinn eines Unternehmens in der Geschichte auf und übertraf den früheren Rekord von 196 Milliarden Dollar, der von Meta einige Wochen zuvor aufgestellt wurde [3].

Die Tatsache, dass mehrere dieser Unternehmen in jüngster Zeit Billionen-Dollar-Bewertungen erreicht haben, macht beträchtliche tägliche Schwankungen im Marktwert, die sich auf Hunderte von Milliarden Dollar belaufen, zunehmend plausibel. Folglich beeinflusst dieses Phänomen signifikant marktkapitalisierungsgewichtete Indizes und verstärkt damit Bedenken hinsichtlich des begrenzten Umfangs der Marktentwicklungen. Nach bestimmten Kennzahlen hat die Konzentration am Aktienmarkt seit den 1970er Jahren ihren Höhepunkt erreicht.

Es ist jedoch erwähnenswert, dass die gleichgewichtete Variante des S&P 500 kurz davor steht, ihren historischen Höchststand zu übertreffen. Tatsächlich sind 64% der Aktien über ihrem 200-Tage-durchschnittlichen einfachen Gleitkurs gestiegen, eine Zahl, die den langfristigen Durchschnitt übertrifft.

Die Ausdehnung des bullischen Trends in den Vereinigten Staaten spiegelt sich in Japan, Europa und Indien wider.

In Europa hat eine ausgewählte Gruppe von Schwergewichtsunternehmen entscheidend dazu beigetragen, ihre jeweiligen Indizes nach oben zu treiben. Gerade einmal 11 Unternehmen, die von Goldman Sachs humorvoll als die “Granolas” bezeichnet wurden, waren für die Hälfte des Gesamtanstiegs des Marktes in den letzten 12 Monaten verantwortlich.

Gleichzeitig hat Japan dank der “Sieben Samurai” sein erstes neues Rekordhoch seit 1989, dem Geburtsjahr von Taylor Swift, erreicht. Dieser Erfolg wird einer ultra-akkommodativen Geldpolitik, einem abwertenden Yen und umfangreichen Unternehmensreformen zugeschrieben, die nun langsam Früchte tragen.

Indikatoren eines Bullenmarktes

Ein Bullenmarkt zeichnet sich durch einen anhaltenden Anstieg der Marktpreise aus, der typischerweise durch eine Periode definiert ist, während der die Mehrheit der Anleger Kaufaktivitäten betreibt, was zu einer Situation führt, in der die Nachfrage das Angebot übersteigt und das Marktkonfidenzniveau seinen Höhepunkt erreicht.

Diese Zunahme des Anlegeroptimismus fördert einen positiven Rückkopplungseffekt, der zusätzliche Investitionen anzieht und eine weitere Wertsteigerung der Vermögenswerte vorantreibt. Solche Marktbedingungen werden häufig mit einem robusten wirtschaftlichen Umfeld in Verbindung gebracht, das durch ein wachsendes Bruttoinlandsprodukt (BIP) und hohe Beschäftigungszahlen gekennzeichnet ist.

In Bezug auf Marktbewertungen handelt der S&P 500 derzeit zu einem Kurs-Gewinn-Verhältnis – einem weit verbreiteten Maßstab für die Aktienbewertung – von etwa 20. Diese Bewertung spiegelt Niveaus wider, die bereits im Februar 2022 beobachtet wurden, und übertrifft deutlich den historischen Durchschnitt von 15,7.

Es ist wichtig anzuerkennen, dass dieser Bewertungsmaßstab in unverhältnismäßiger Weise von den größten Bestandteilen des Index beeinflusst wird. Die Gruppe, die als die “Magnificent 7” bekannt ist, macht etwa 29% des Gesamtgewichts des Index aus und handelt zu einem durchschnittlichen Kurs-Gewinn-Verhältnis von 34 mal Einkommen. Trotzdem werden die breiteren Indexbewertungen nicht als übermäßig aufgebläht angesehen und bleiben deutlich unter dem Spitzen-Kurs-Gewinn-Verhältnis von 28, das während des Höhepunkts der Y2K-Blase beobachtet wurde.

Externe Faktoren, die die Marktleistung beeinflussen

Eine als “sanfte Landung” beschriebene Situation, gekennzeichnet durch robustes Wirtschaftswachstum, moderate Inflation und eine Lockerung der Geldpolitik, hat ein optimales Umfeld für Aktienmärkte geschaffen.

Wirtschaftsindikatoren haben kontinuierlich die Erwartungen übertroffen, was eine Ausweitung der Marktbewertungen ermöglicht und es dem Gewinnwachstum erlaubt, sein übliches Tempo zu übertreffen. Die Abschwächung des inflatorischen Drucks hat eine entscheidende Rolle gespielt, trotz anhaltender Herausforderungen in bestimmten Sektoren, wobei sowohl Konsensprognosen als auch Projektionen der Federal Reserve einen nachhaltigen Weg zur Erreichung des Inflationsziels von 2% aufzeigen.

Das Vertrauen der Anleger wurde zweifellos durch das wachsende Interesse an künstlicher Intelligenz (KI) und was als der “transformationale Tech-Trend” bezeichnet wurde, gestärkt. Der Einfluss von KI, von ihren Enablern bis hin zu den aufstrebenden Anwendern, ist tiefgreifend signifikant und bietet erhebliche Verbesserungen in Effizienz und Produktivität.

Es werden jedoch zunehmend Vergleiche zwischen der aktuellen Marktdynamik und der Dotcom-Blase von 2000 gezogen, wobei die Situation von Nvidia mit dem dramatischen Rückgang von Cisco von 78 USD auf 11 USD zwischen März 2000 und September 2001 verglichen wird.

Trotz dieser Parallelen besteht ein Konsens darin, dass der Markt noch nicht das Niveau der Euphorie erreicht hat, das in jener Ära herrschte. Dies wird auf die vergleichsweise geringe Beteiligung von Privatanlegern an den Aktienmärkten und die weiterhin bestehende Auswirkung der geldpolitischen Expansion der Zentralbanken zurückgeführt, selbst wenn die Preise trotz ungünstiger Nachrichten eine gewisse Widerstandsfähigkeit gezeigt haben und andere hochriskante Anlagen begonnen haben, signifikante Gewinne zu verzeichnen.

Herausforderungen und Risiken in Aussicht

Potenzielle Gefahren und Hindernisse, die die aktuelle Aufwärtsentwicklung des Marktes behindern könnten, umfassen Bedenken hinsichtlich der Inflation und einer wesentlichen Änderung der Fiskalpolitik.

Die Federal Reserve hat Warnungen herausgegeben, dass eine entscheidende Zusicherung zur Eindämmung des inflatorischen Drucks erforderlich ist, bevor es zu einer Zinssenkung kommt. Die bevorstehenden wirtschaftlichen Daten werden eine entscheidende Rolle spielen. Ein Wiederaufleben der Inflation könnte eine drastischere Neukalibrierung der Erwartungen auslösen als bisher beobachtet, was dazu führen könnte, dass die Zinssätze für eine längere Zeit auf einem erhöhten Niveau bleiben.

Erhöhte Zinssätze stellen eine besondere Bedrohung für Technologieunternehmen dar, die durch hohe Bewertungen auf der Grundlage erwarteter zukünftiger Gewinne gekennzeichnet sind. Dies ist auf den verminderten Gegenwartswert der für die Zukunft prognostizierten Gewinne zurückzuführen. Umgekehrt könnten sich die nachteiligen Auswirkungen erhöhter Zinssätze letztendlich in der breiteren Wirtschaft manifestieren, indem sie Verbraucher- und Unternehmensaktivitäten einschränken, das Wachstum verlangsamen und möglicherweise eine Rezession auslösen.

Auch geopolitische Spannungen stellen ein klares Risiko dar, mit laufenden Konflikten in der Ukraine und im Nahen Osten sowie eskalierenden Spannungen zwischen China und den Vereinigten Staaten, insbesondere mit einigen Prognosen, die darauf hindeuten, dass diese Spannungen in Taiwan kulminieren könnten. Der Ansatz zur Wahl in den Vereinigten Staaten könnte diese Spannungen verstärken, da sich die Präsidentschaftskandidaten bemühen, einander in ihrer anti-chinesischen Rhetorik zu übertreffen. Ein Handelskrieg oder eine andere Form von Konflikt würde zweifellos die derzeitige Rallye in Risikoanlagen abschwächen.

Divergierende Meinungen unter Ökonomen und Analysten

Einige Analysten behaupten, dass die derzeitige aufwärts gerichtete Entwicklung des Aktienmarktes sich möglicherweise zu einer exuberanten Blase entwickeln könnte, die oft durch die Erwartung eines revolutionären Durchbruchs, begleitet von Überbewertung und Vernachlässigung grundlegender finanzieller Kennzahlen, ausgelöst wird.

Die Blase von 1999 dient als Präzedenzfall für solche Phänomene, und es wird spekuliert, dass der Markt ein Vierteljahrhundert später vor einem ähnlichen Ereignis stehen könnte. Insbesondere wurde die Einführung neuartiger Bewertungskennzahlen, wie beispielsweise das “Preis-zur-Innovation”-Verhältnis, vorgeschlagen, das als zeitgenössische Alternative zum traditionellen Kurs-Gewinn-Verhältnis angesehen wird, das als veraltet betrachtet wird.

Investoren könnten beginnen, ungünstige Nachrichten zu übersehen, wenn das Fieber steigt. Das Konzept der FOMO (Fear of Missing Out) ist erneut prominent im finanziellen Diskurs geworden und deutet auf einen signifikanten Wandel im Anlegerverhalten und -sentiment hin. Tatsächlich wurde kürzlich in einem Hinweis einer Investmentbank vorgeschlagen, dass dieses Sentiment das Federal Open Market Committee (FOMC) in Bezug auf seinen Einfluss auf die Marktdynamik übertroffen hat.

Darüber hinaus gibt es unter anderen Marktbeobachtern die Befürchtung, dass das derzeitige “Goldilocks”-Wirtschaftsszenario – gekennzeichnet durch ein Gleichgewicht, das weder zu inflatorisch noch zu deflationär ist – in eine Phase der Stagflation übergehen könnte. Dieser Begriff bezieht sich auf eine herausfordernde wirtschaftliche Situation, die durch Stagnation und hohe Inflation gekennzeichnet ist, mit steigenden Verbraucherpreisen und zunehmender Arbeitslosigkeit, während die Wirtschaft schrumpft.

Unter solchen Umständen könnten die Zinssätze möglicherweise für eine längere Zeit erhöht bleiben, was potenziell einen negativen Einfluss auf die Aktienbewertungen haben könnte.

Strategien für Anleger

Es ist stets ratsam, ein diversifiziertes Anlageportfolio zu führen, das auf durchdachten Risikomanagementprinzipien beruht. Eine zu starke Konzentration der finanziellen Ressourcen auf eine einzige Anlageklasse oder einen Marktsektor kann zwar während bestimmter Zeiträume vorteilhaft erscheinen. Die Leistung eines derart eng fokussierten Portfolios kann jedoch schnell bei Markterschütterungen oder dem Auftreten unvorhergesehener Nachrichten nachlassen.

Im Wesentlichen dient Diversifikation dazu, die Volatilität und das potenzielle Risiko zu verringern, denen Anleger ausgesetzt sind. Es ist wichtig, zwischen Volatilität und Risiko zu unterscheiden; während der Aktienmarkt eine inhärente Volatilität aufweist, mit Preisschwankungen über kurze Zeiträume, stellt er nicht zwangsläufig ein Umfeld mit hohem Risiko für diejenigen dar, die sich langfristigen Anlagestrategien verschrieben haben.

Darüber hinaus bleibt eine kontinuierliche Beteiligung am Markt entscheidend, auch in Zeiten, in denen Aktienindizes konsequent neue Rekorde aufstellen.

Eine Analyse von der Investmentbank UBS zeigt, dass der S&P 500 etwa 60% der Zeit innerhalb eines 5%igen Bereichs seines Höchststands operiert hat. Im Gegensatz dazu befand er sich nur etwa 12% der Zeit mehr als 20% unter seinem jüngsten Höchststand. Diese Daten legen nahe, dass der Einstieg in den Markt, wenn er nahe daran ist, einen neuen Höchststand zu erreichen, keine ungewöhnliche, sondern vielmehr eine häufige Komponente des Investierens auf Basis des historischen Verhaltens des S&P 500 ist.

Schlussfolgerung

Das Erreichen beispielloser Höchststände an den globalen Aktienmärkten markiert einen Moment sowohl “der Euphorie als auch der Verblüffung”, wie es ein Marktteilnehmer ausdrückt, insbesondere als der japanische Nikkei 225 Index seinen Höchststand seit Jahrzehnten überschritten hat. Es ist unbestreitbar, dass Investoren und Finanzmärkte grundsätzlich antizipatorisch sind, mit aufkommenden Anzeichen eines günstigeren globalen Wirtschaftsklimas, das von stabilisierendem Wachstum und gut verwalteten Inflationsraten gekennzeichnet ist.

Dennoch war die Dominanz einiger weniger Unternehmen bei der Vorantreibung der wichtigsten Aktienindizes nach oben traditionell kein Indikator für eine robuste Marktsituation, obwohl die Gültigkeit der Marktbreite als Indikator Gegenstand von Debatten bleibt.

In dem aktuellen wirtschaftlichen Kontext, der sowohl Risiken als auch potenzielle Belohnungen birgt, ist Vorsicht geboten, und es ist ratsam, nur verfügbares Kapital zu investieren, insbesondere wenn die Märkte ihren Höhepunkt erreichen. Faktoren wie Marktsentiment, Bewertungskennzahlen, zukünftige Zinserwartungen und Aussichten für das Gewinnwachstum sind wesentliche Bestandteile des breiteren wirtschaftlichen Panoramas. Historische Analysen zeigen zudem, dass Aktienindizes eine beträchtliche Zeit auf Rekordhochs verbracht haben, häufiger als gemeinhin angenommen.

Referenz

- “2023 In Review: Stock Market Resilience And The Rise Of The Magnificent Seven – Forbes”. https://www.forbes.com/sites/greatspeculations/2023/12/26/2023-in-review-stock-market-resilience-and-the-rise-of-the-magnificent-seven/?sh=4b7207bf5c5c. Accessed 4 March 2024.

- “2023 Review – Magnificent Seven Lead Domestic Large Cap Outperformance – Forbes”. https://www.forbes.com/sites/greatspeculations/2024/01/22/2023-in-review/?sh=7b2854a1690b. Accessed 6 March 2024.

- “Major US Stock Indexes Hit Records as Nvidia Rekindles AI Rally – Bloomberg”. https://www.bloomberg.com/news/articles/2024-02-22/major-us-stock-indexes-hit-records-as-nvidia-rekindles-ai-rally. Accessed 4 March 2024.

- “As S&P 500 breaches 5,000, its valuation hits lofty levels as well – Reuters”. https://www.reuters.com/markets/us/sp-500-breaches-5000-its-valuation-hits-lofty-levels-well-2024-02-08/. Accessed 4 March 2024.

- “The five warning signs that we’re at the start of another 2000-style stock market bubble – Yahoo! Finance”. https://news.yahoo.com/five-warning-signs-start-another-120000651.html. Accessed 4 March 2024.

- “Investors should stay invested despite all-time high – UBS Insights”. https://www.ubs.com/global/en/wealth-management/insights/chief-investment-office/house-view/daily/2024/latest-23012024.html. Accessed 4 March 2024.